Algemeen

Glazenwassers boos: onbetaalde factuur leidt tot opmerkelijke wraakactie

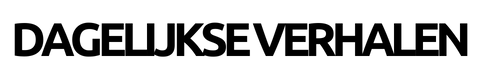

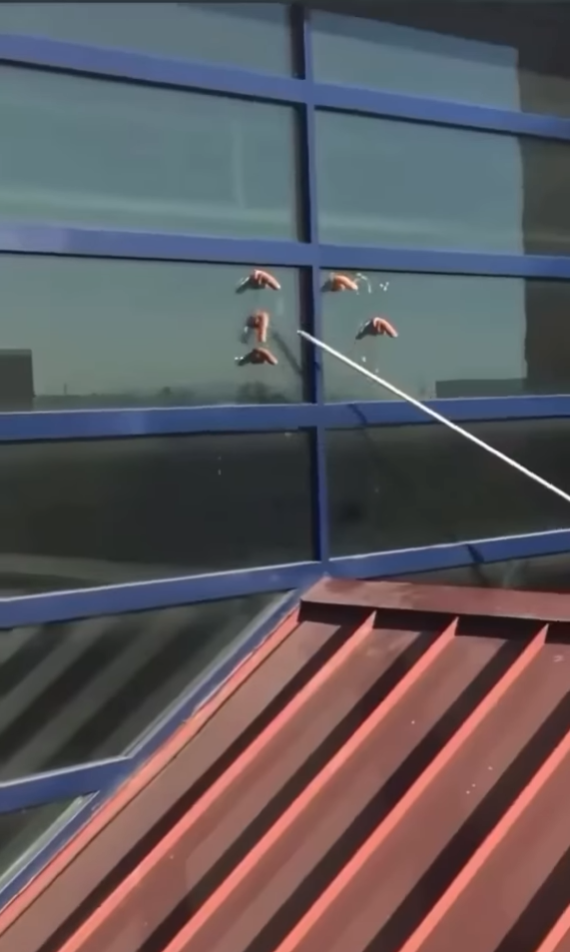

In een video die inmiddels viraal gaat, hebben boze glazenwassers op creatieve wijze wraak genomen op een klant die weigerde te betalen voor hun diensten. Het incident toont hoe frustraties over onbetaalde facturen kunnen uitmonden in een onverwachte en opvallende wraakactie. In plaats van een standaard herinnering te sturen, besloten de glazenwassers een opmerkelijk statement te maken door iets ongewoons met het raam te doen.

Een opmerkelijke wraakactie

De video begint met een scène waarin de glazenwassers zichtbaar geïrriteerd zijn vanwege een onbetaalde factuur. De klant, die herhaaldelijk beloften zou hebben gedaan om te betalen, bleef dit uiteindelijk uitstellen. In plaats van de zaak via juridische stappen op te lossen, besloten de glazenwassers om hun ongenoegen direct op een creatieve manier kenbaar te maken.

Met hun gebruikelijke gereedschap en een flinke dosis humor of frustratie, creëerden ze een opvallend tafereel op het raam van de klant. Hoewel de exacte details in de video niet helemaal duidelijk zijn, wordt gesuggereerd dat ze iets achterlieten op het raam dat een blijvende indruk maakte – misschien een bericht, een teken of een symbolische actie die duidelijk maakte dat ze hun betaling eisten.

De reacties op sociale media

De video verspreidde zich razendsnel via sociale media en trok een stroom van reacties. Sommigen noemden het een hilarische en creatieve manier om een punt te maken, terwijl anderen zich afvroegen of dit de professionele reputatie van de glazenwassers zou schaden. “Ik snap de frustratie, maar dit is niet de manier om het op te lossen,” schreef een gebruiker op Instagram. Anderen waren juist enthousiast over de inventiviteit van de actie. “Dit is briljant! Misschien betalen mensen nu sneller hun rekeningen,” reageerde een andere gebruiker.

Het incident roept ook bredere vragen op over de relatie tussen klanten en dienstverleners. Veel mensen spraken hun steun uit voor de glazenwassers en wezen erop dat te veel klanten denken dat ze weg kunnen komen met het niet betalen van rekeningen.

De frustraties van dienstverleners

Voor veel dienstverleners is het niet ontvangen van betaling een veelvoorkomend probleem. Van glazenwassers tot freelancers, het risico dat klanten niet betalen, kan leiden tot financiële stress en frustratie. In sommige gevallen kan dit zelfs de bedrijfsvoering in gevaar brengen. Het incident uit de video benadrukt hoe belangrijk het is voor klanten om hun verplichtingen na te komen en hoe dienstverleners soms onorthodoxe maatregelen nemen om aandacht te vragen voor hun situatie.

Is dit professioneel?

Hoewel de actie van de glazenwassers begrijpelijk is vanuit emotioneel oogpunt, roept het ook vragen op over professionaliteit. Sommige experts wijzen erop dat een dergelijke actie, hoe creatief ook, de reputatie van een bedrijf kan schaden. “Het is altijd beter om juridische stappen te ondernemen of op een andere manier je recht te halen,” aldus een bedrijfsadviseur. Toch geeft dit incident een duidelijke boodschap af: dienstverleners willen serieus genomen worden.

Conclusie

De actie van de boze glazenwassers is een perfecte mix van humor en frustratie die de aandacht trekt op sociale media. Het herinnert ons eraan hoe belangrijk het is om rekeningen op tijd te betalen en respect te tonen voor het werk van anderen. Hoewel de aanpak onorthodox is, heeft het zeker zijn doel bereikt: aandacht voor een probleem waar veel dienstverleners dagelijks mee te maken hebben. Hopelijk dient deze virale actie als wake-upcall voor zowel klanten als bedrijven.

Dit bericht op Instagram bekijken